[뉴스콤 장태민 기자] 신한투자증권은 21일 "미국 대선에서 트럼프가 당선될 경우 유로존 금리는 장기물 중심으로 하방 압력이 강화될 것"이라고 전망했다.

박민영 연구원은 "이미 유럽은 미국 대비 약한 성장을 보이고 있다"면서 이같이 예상했다.

박 연구원은 "트럼프 재선 공약을 고려할 때 미국-EU 성장 차별화는 정책으로 심화될 수 있다. 무역 갈등 심화를 특히 주의해야 한다"고 밝혔다.

트럼프는 EU에 10% 보편 관세를 부과할 것이라 예고한 상태다. 라가르드 ECB 총재가 트럼프 재선은 EU에게 위협적인 일이라고 언급하기도 했다.

숄츠 독일 총리는 트럼프 재선은 독일에게 부정적이며 바이든의 재선을 희망한다고 언급하기도 했다.

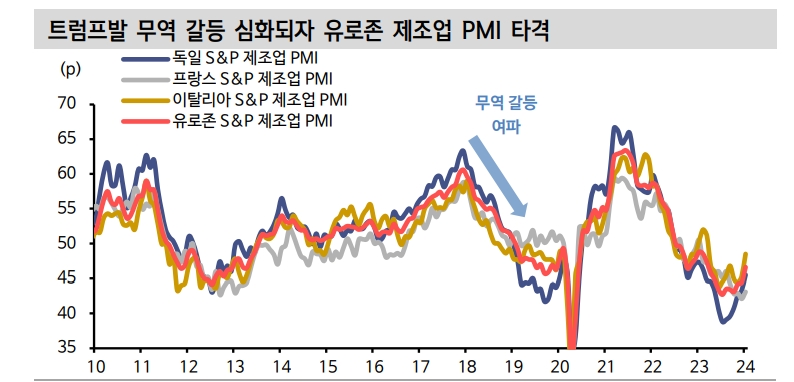

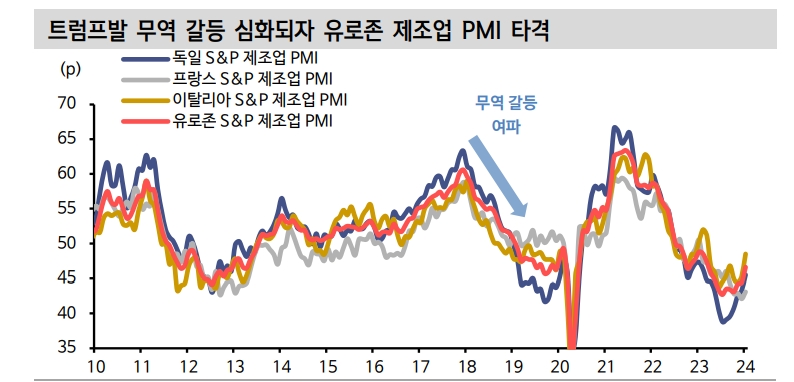

박 연구원은 "2018년 무역 갈등이 격화될 당시 유로존의 제조업의 상당한 타격이 유발됐다"면서 "트럼프발 보호 무역주의 확산, 무역갈등의 심화에 따른 성장 훼손, 불확실성 확대는 유로존 시장금리의 가파른 하락을 유발할 수 있다"고 내다봤다.

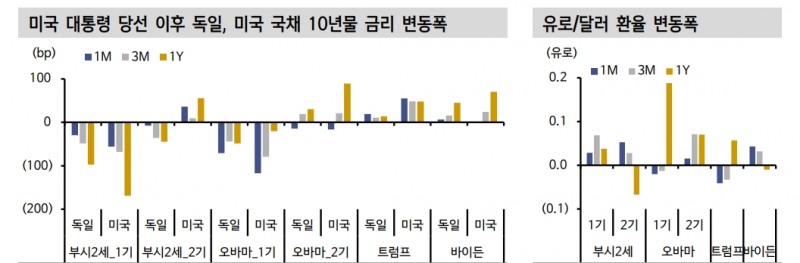

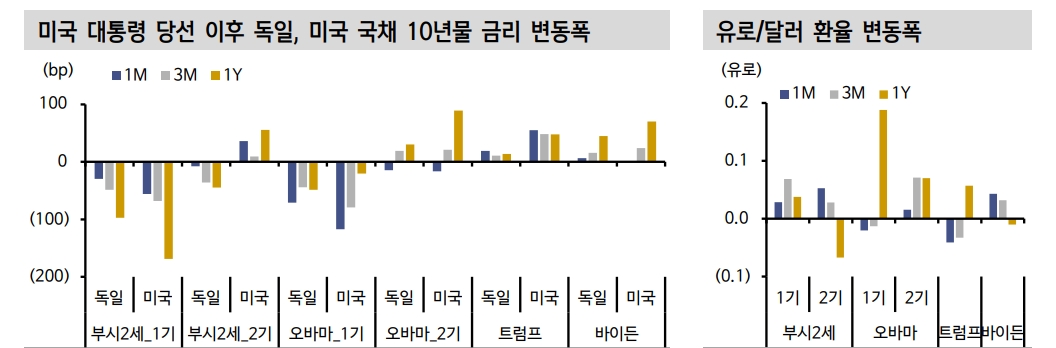

유럽 채권시장도 미국 대선결과에 큰 영향을 받을 수 있다. 유로존의 대표 금리로 인식되는 독일 국채 금리는 미국 국채 금리와 높은 상관성을 보이기 때문이다.

박 연구원은 "국채 10년물 금리 기준으로 미국과 독일의 상관관계는 0.95를 상회한다. 유럽 금리 방향성을 판단하는데 있어 미국 대선 이벤트는 대외변수로써 중요하다"면서 "대선은 결과에 따라 EU 통상정책 변화가 예상되기에 유럽 채권시장의 이목이 더욱 집중된다"고 밝혔다.

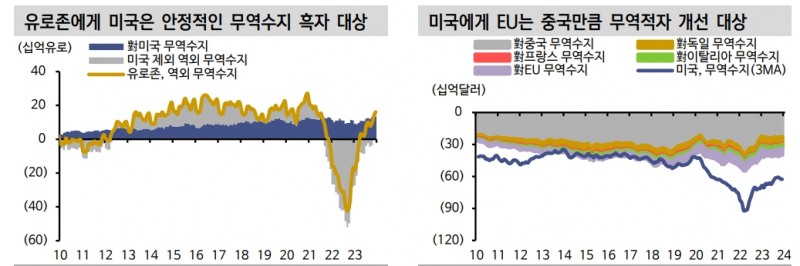

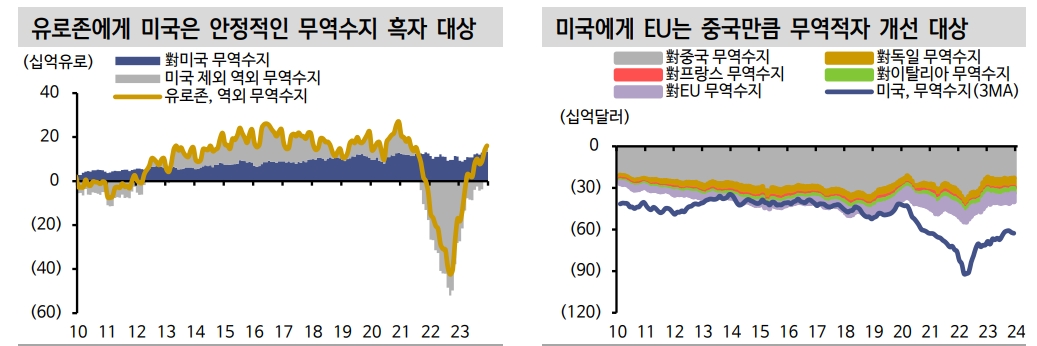

EU에게 미국은 안정적인 무역흑자 대상국이다. 유로존 무역통계 집계 이후 대미국 교역은 경기에 무관하게 안정적인 흑자를 안겼다. 반대로 미국에게 EU는 무역적자를 개선해야되는 지역이다.

박 연구원은 "미국의 무역수지 적자를 유발하는 국가는 중국(6ma -231억달러) 다음으로 EU(6ma -173억달러)가 크다"고 지적했다.

■ 바이든이 재선에 성공하면...

박 연구원은 "EU에게 트럼프가 최악이라면 바이든은 차악"이라고 평가했다.

2020년 바이든 당선으로 EU는 미국과의 관계 개선 기대가 높았다. 그러나 2021년부터 이어진 바이든 대통령의 EU에 대한 스탠스는 기대 이하였다는 평가가 지배적이다.

표면적인 갈등은 부재했으나 CHIPS Act, IRA 등을 통해 미국 기업 중심의 보조금 지원으로 교역 환경이 개선되지 않았던 것이다.

박 연구원은 "바이든 당선으로 트럼프 정부의 고관세 정책이 계승되지 않았다는 점은 긍정적이었다"고 했다.

2018년 트럼프 정부는 유럽산 철강, 알루미늄에 각각 25%, 10% 관세를 부과했다. 바이든 정부는 일정 물량 이하에만 관세를 부과하고 내년말까지 유예 기간을 연장했다.

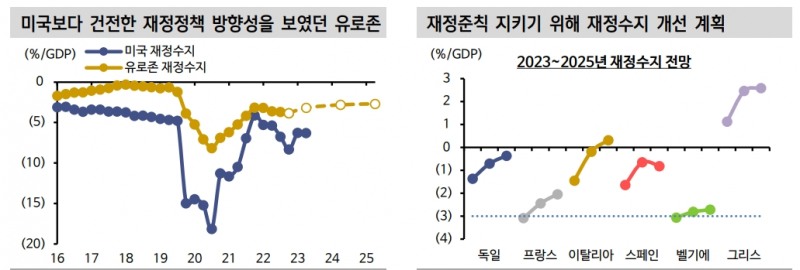

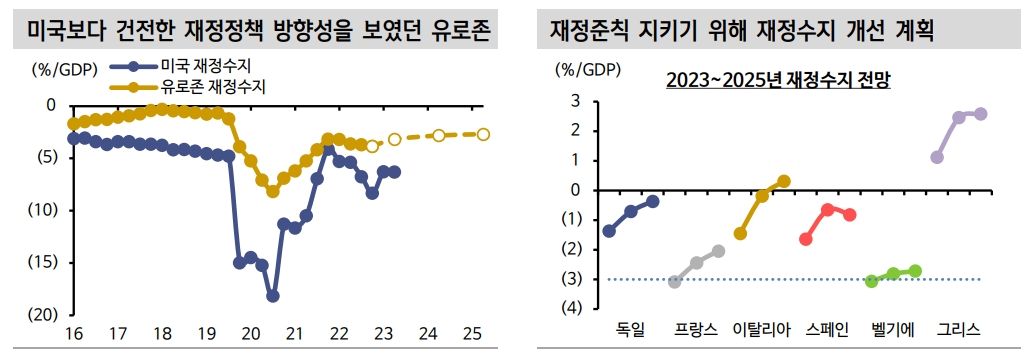

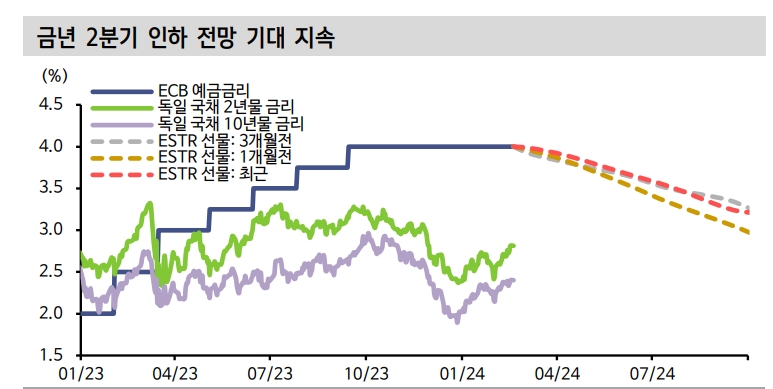

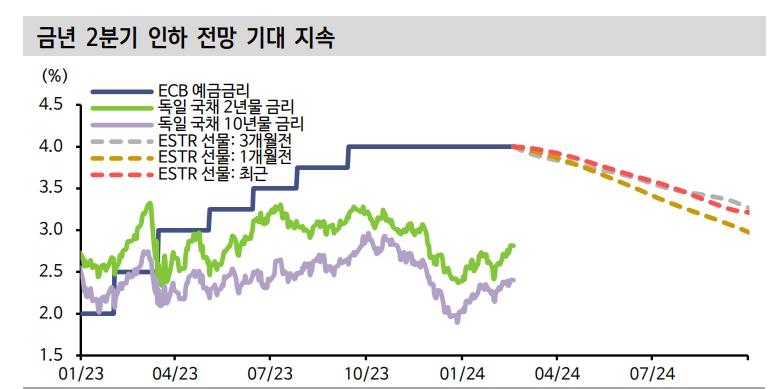

그는 "보조금 지원 경쟁이 심화되지 않는다면 유로존 재정 건전성 약화폭은 제한될 것"이라며 "올해 유로존 물가 안정에 따라 금리 인하 기대가 지속되고 있다. 바이든 당선으로 통상정책 노이즈가 제한된다면 완만한 금리 하락을 기대할 수 있을 것"이라고 전망했다.

트럼프 다시 대통령되면 유로존 시장금리 가파른 하락 가능 - 신한證

트럼프 다시 대통령되면 유로존 시장금리 가파른 하락 가능 - 신한證

트럼프 다시 대통령되면 유로존 시장금리 가파른 하락 가능 - 신한證

트럼프 다시 대통령되면 유로존 시장금리 가파른 하락 가능 - 신한證

자료: 신한투자증권

트럼프 다시 대통령되면 유로존 시장금리 가파른 하락 가능 - 신한證

장태민 기자 chang@newskom.co.kr