[뉴스콤 장태민 기자] 신한투자증권은 13일 "미국 국채 금리는 10년물 기준으로 현재 단기 박스권 상단(4.2%)에 근접했으며 듀레이션 확대가 유효한 시점"이라고 조언했다.

박민영 연구원은 "올해 중 연준 인하가 시작된다면 1996년, 2019년 인하 환경과 유사할 것"이라며 이같이 진단했다.

박 연구원은 "중립금리까지 연속적인 인하를 기대하기 어렵지만 인하 이전에 적극적인 인하 프라이싱은 지속될 수 있다"면서 "2019년에도 시장은 연준이 제시한 가이드라인보다 큰 폭의 인하를 반영하며 하락세를 유지했다"고 지적했다.

■ 금리인하 기대감 되돌린 시장

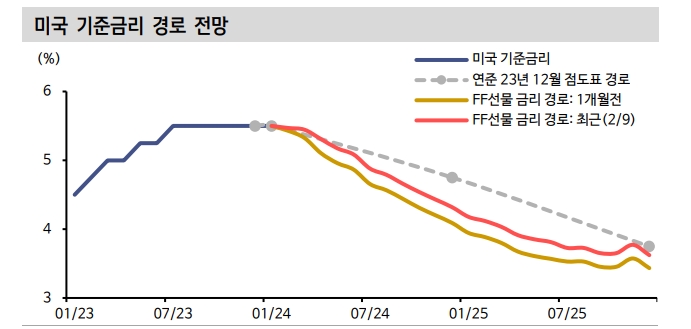

박 연구원은 "미국채 시장에선 과도한 금리 인하 프라이싱 조정이 지속되고 있다"면서 "3월 인하 기대감은 소멸됐고 5월 인하 프라이싱도 강하지 않다"고 밝혔다.

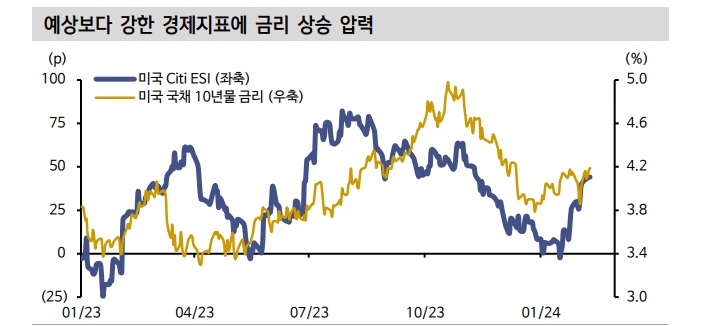

그는 "연간 인하 횟수는 7차례에서 4~5차례로 감소했다. 시장금리는 단기물, 장기물 모두 50일 이동평균선 반등을 앞둔 상황"이라며 "견조한 경기 흐름이 확인되고 있으며 연준위원들이 과도한 인하 프라이싱을 경계한 영향"이라고 밝혔다.

연초 이후 예상보다 강한 경제 지표가 확인됐으나 가계 부의 효과는 확대될 것이라고 전망했다. 부동산 가격은 수급 불균형으로 반등을 시작했으며 주가는 AI 네러티브가 더해지며 신고가를 갱신 중이라고 평가했다.

강한 소비 경기는 지속 가능하다고 분석했다.

또 지역은행 중심으로 상업용 부동산 우려가 잔존하고 있으나 작년 SVB 사태와 같은 정책 전환을 기대하기는 어렵다고 해석했다.

박 연구원은 "작년 하반기 대비 낮아진 금리 레벨로 금융 환경은 완화됐다. 경기, 금융 환경을 고려할 때 인하에 적극적일 이유가 없다"고 했다.

그럼에도 시장금리는 인하 프라이싱을 꾸준히 가져갈 것이라고 전망했다.

그는 "연준위원들의 발언을 종합해보면 금년 인하 경로를 인정하고 있다. 시장이 기대하는 시점보다 뒤에 있으나 하반기부터 3차례 내외의 인하를 예상하며 정책 방향성은 동일하다"며 "견조한 경기에도 안정되고 있는 인플레이션이 인하 전망의 첫번째 이유"라고 밝혔다.

박 연구원은 "이번 사이클에서 물가 급등은 공급측, 수요측 요인 모두 작용했다. 수요측 요인은 잔존하더라도 공급측 요인이 해소되며 인플레이션이 안정되고 있기에 물가 대비 높은 금리 레벨을 장기간 유지할 필요가 없다"고 진단했다.

월러 연준이사가 경계했던 2023년 CPI 조정치 또한 긍정적으로 연결되며 디스인플레이션 기대를 키웠다고 해석했다.

美10년 금리 상단에 근접...듀레이션 확대 유효한 시점 - 신한證

美10년 금리 상단에 근접...듀레이션 확대 유효한 시점 - 신한證

장태민 기자 chang@newskom.co.kr