[뉴스콤 장태민 기자] 신한투자증권은 20일 "지금은 주식과 채권 사이의 상관관계가 20여년만에 가장 높다"고 밝혔다.

김성환 연구원은 "주식과 채권의 분산투자 효과가 고장났다"면서 이같이 밝혔다.

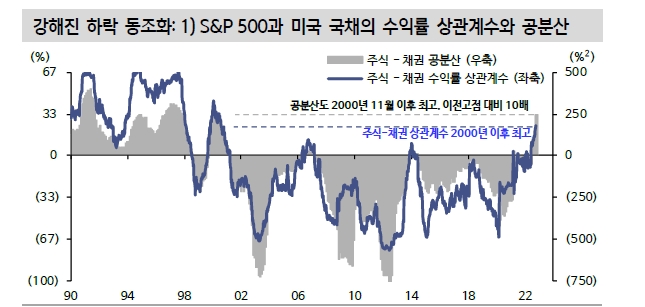

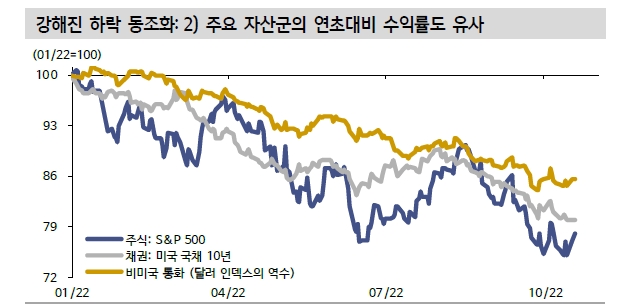

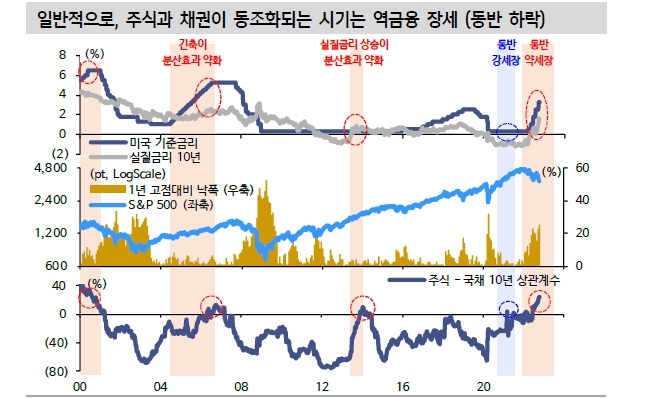

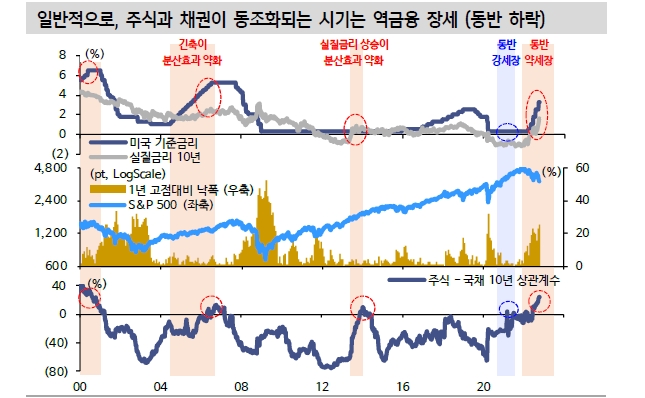

올해 금융시장에서 눈에 띄는 현상 중 하나는 주요 자산들의 동조화다. 주식과 채권 수익률 상관계수가 높아졌다는 것이다.

김 연구원은 "주식-채권의 주간수익률 상관계수는 2000년 이래 가장 높다"고 했다.

상관관계는 연관성의 정도을 측정한다. 연관성의 강도까지 같이 살펴볼 수 있는 수익률 공분산은 폭발적인 상승세를 보혔다.

김 연구원은 "S&P 500과 미국 국채 수익률의 연초대비 낙폭은 각각 25%, 20%로 유사하다"며 "달러 인덱스의 상승률도 18% 수준으로 크게 차이가 나지 않는다"고 지적했다.

■ 주식, 채권의 동일한 움직임...전통적 투자에 대한 배반

김 연구원은 "주식과 채권은 할인율과는 같은 민감도를 공유하지만, 경기와는 상반된 민감도를 가진다"며 "대부분의 기간에서 주식과 채권의 상관계수는 (-)를 보이는데, 이는 보통 금융시장에서 할인율의 영향력보다 경기의 영향력이 크다는 걸 의미한다"고 지적했다.

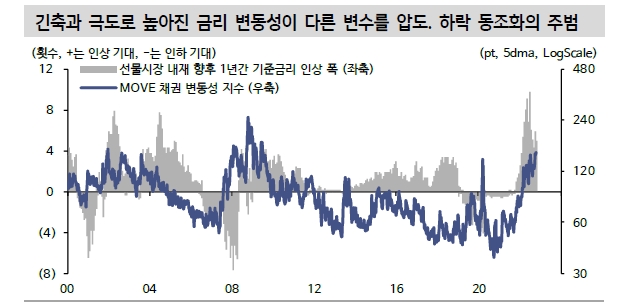

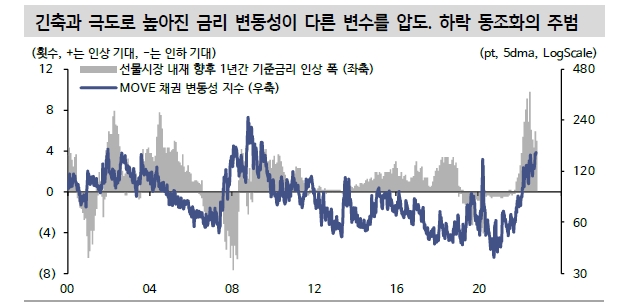

두 자산은 역금융 장세(긴축, 실질금리 급등) 때나 제한적으로 동조화된다. 최근 주식과 채권의 상관계수가 크게 높아졌다는 점은 긴축의 충격이 얼마나 크게 작용하고 있는지를 보여주는 것이다. 대다수 변수의 힘을 무시해버릴 정도로 할인율의 힘이 커졌다는 의미로 볼 수 있다.

김 연구원은 "현재 국면은 만약 긴축 충격이 계속된다면 투자자들이 달러 이외에는 숨을 곳이 별로 없는 굉장히 난이도가 높은 상황"이라고 평가했다.

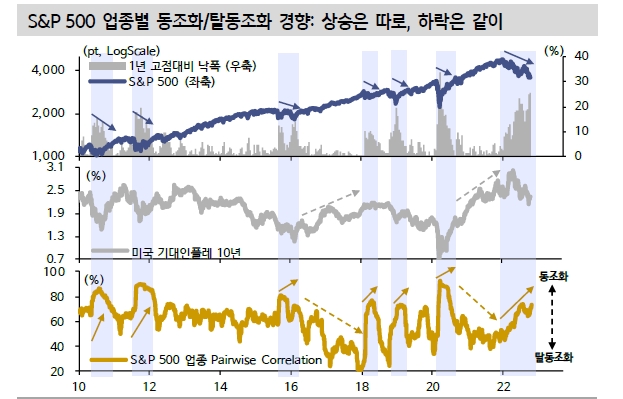

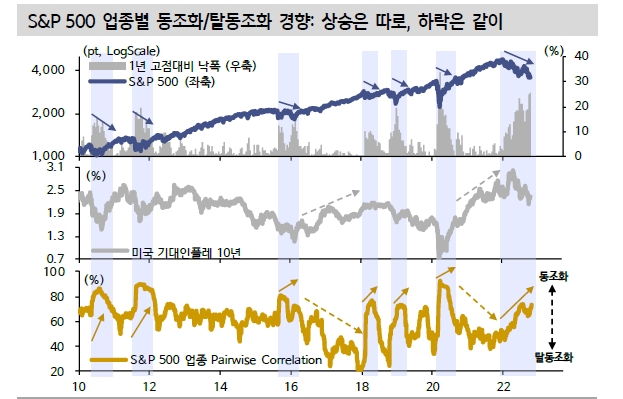

또 다른 특이한 점은 비단 cross-asset 차원에서 뿐만 아니라 주식시장 내 업종 단위에서도 하락 동조화 현상이라고 밝혔다.

김 연구원은 "이를 확인할 수 있는 지표가 Pairwsie correlation"이라고 밝혔다.

이 지표는 업종별로 계산되는 모든 상관계수의 pair를 시총 비중으로 가중한 지표다. 해당 지표의 상승은 동조화가 강해짐을, 하락은 탈동조화가 강해짐을 의미한다.

통상 이 지표는 주식시장이 강세를 보이거나, 기대인플레이션이 상승할 때는 낮아지는 경향이 있다. 강세장은 공평하지 않고, 강세를 보이는 종목이 계속 강세를 보이거나 순환매가 나타난다는 의미다.

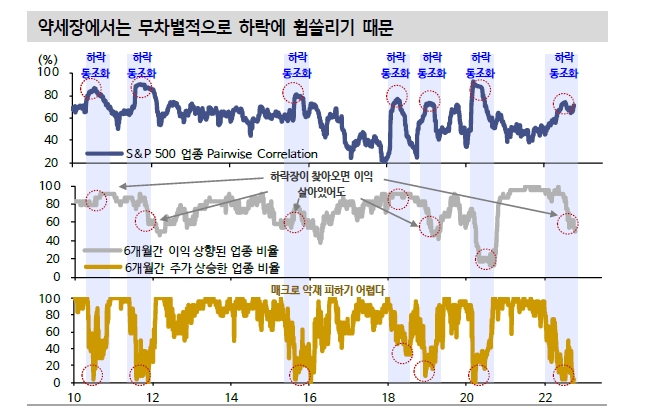

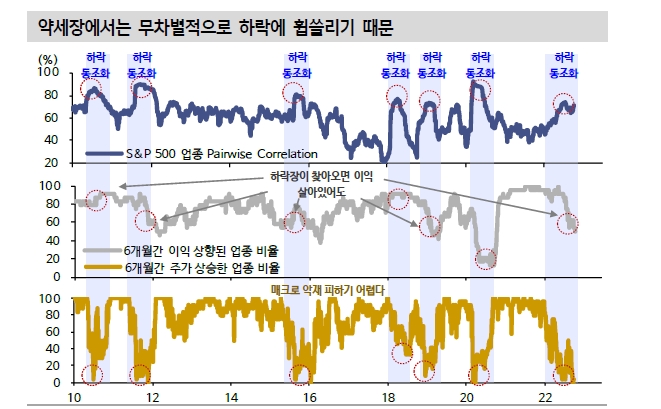

반대로 주식시장이 약세를 보이거나, 매크로 영향력이 극대화될 때는 동조화가 강해진다. 하락은 공평한 셈이다.

김 연구원은 "이 지표는 작년 말까지 강세장에선 낮게 유지됐지만 금년 들어선 두드러지게 반등하고 있다"며 "현재 금융시장에서 긴축과 할인율의 영향력은 극도로 높아진 상황"이라고 밝혔다.

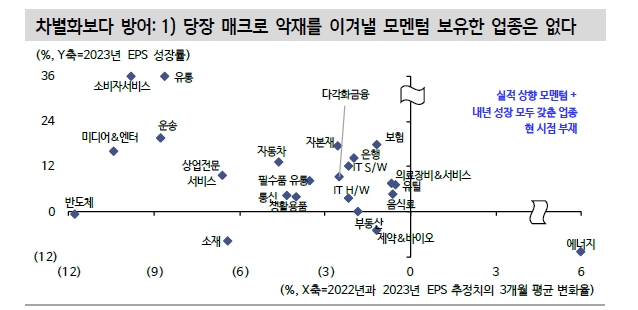

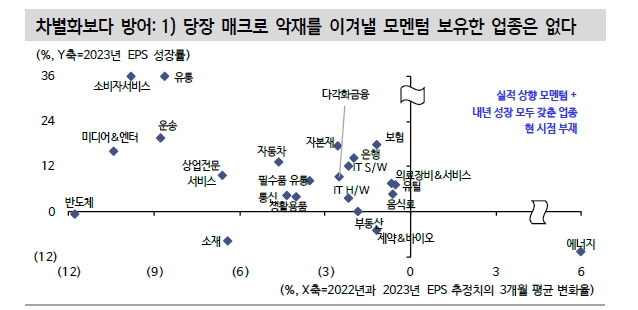

할인율이 야기한 약세장은 실적이 강한 주도주마저 휩쓸리게 했다. 실제로 지난 6개월간 50%의 업종이 12MF EPS가 상승했지만 모든 업종의 주가는 내렸고 50일 이평선을 하회하는 종목 비율은 95%에 달한다.

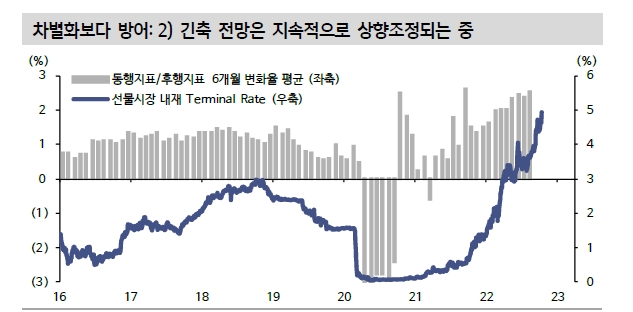

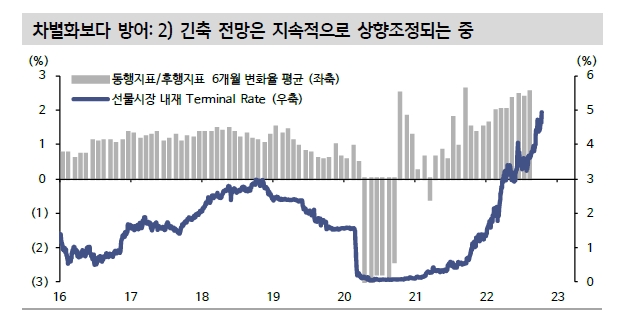

강한 동행지표(소비)와 후행지표(고용)로 말미암아 최종 기준금리 전망은 계속적으로 상향되고 있다. 이는 투자전략 상 두 가지 시사점을 내포한다고 밝혔다.

김 연구원은 "우선 매크로 영향력이 강하기 때문에 개별 업종의 모멘텀으로 알파 창출이 쉽지 않은 환경이 지속될 가능성을 낳는다"면서 "두번째로 주도주의 차별적 강세는 약세장이 마무리되어야 제대로 작동할 수 있다"고 밝혔다.

당장 할인율의 영향력을 돌파할만한 강한 실적 모멘텀을 보유한 업종도 눈에 띄지 않는다고 밝혔다.

김 연구원은 따라서 "약세장이 추세 반전할 징후가 없다면 현 시점은 차별화로 뭔가 알파를 만들기보다는 방어로 알파를 만들어야 할 시점"이라고 판단했다.

이런 상황에서 투자자들은 앞으로 금융시장의 동조화 현상은 유지될까, 아니면 약화될까를 살펴봐야 한다.

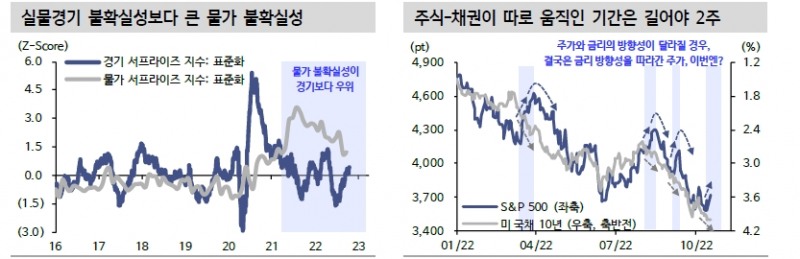

헤지펀더 레이 달리오는 자산별 동조화 현상에 대해, 1) 물가의 불확실성이 높다면 긴축과 할인율 부담을 자극하기 때문에 주식과 채권이 동조화되며, 2) 반대로 경기의 불확실성이 높다면 주식과 채권이 서로 다르게 움직인다는 설명을 내놓은 바 있다.

김 연구원은 "연준이 바라는 물가 레벨까지 도달하기는 요원해보이며, 시장 금리는 아직 정점을 봤다고 보기 어렵다"며 "반면 펀더멘탈과 경기는 우려가 있지만, 우려가 실제 실물지표에서는 확인되지 않고 있다"고 밝혔다.

그는 "이는 물가 불확실성이 경기 불확실성이 앞서는 국면임을 시사하며, 이는 당분간 이어질 공산이 크다"고 진단했다.

긴축의 종착지가 어디쯤인지 비로소 가늠할 수 있게 되고, 금리 변동성이 정점을 통과하기 전까지는 1) 주식-채권-달러의 동조화, 2) 주식시장 내에서의 업종별주가 흐름 동조화 경향이 크게 깨지기는 어려워보인다고 했다.

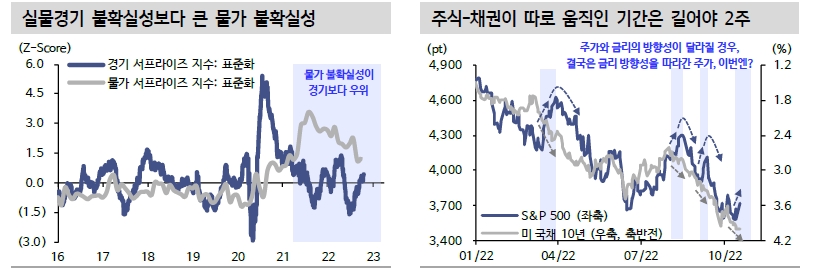

그는 "주식시장은 기대치를 뛰어넘었던 9월 CPI 발표 이후 반등을 시도하고 있다. 반면 채권시장은 기준금리 인상 전망을 더욱 높여잡기 시작했으며, 이 과정에서 주식과 채권의 방향성이 일시적으로 달라지고 있다"고 밝혔다.

주식과 채권의 동조화가 변하지 않는다면, 주식시장은 채권시장 약세에 재차 동조화될 가능성이 높다고 했다.

올해 중엔 놀랍게도 주식과 채권이 따로 움직인 시기는 길어야 2주에 불과했다고 지적했다. 업종과 스타일 관점에서는 실적 모멘텀, 혹은 정책 모멘텀을 겨냥한 차별화로 알파를 추구하기가 쉽지 않다는 것이다.

방어적 포지셔닝이 알파가 되는 시기라고 강조했다.

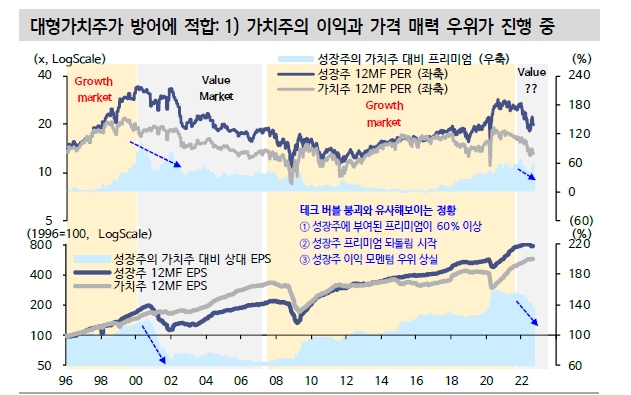

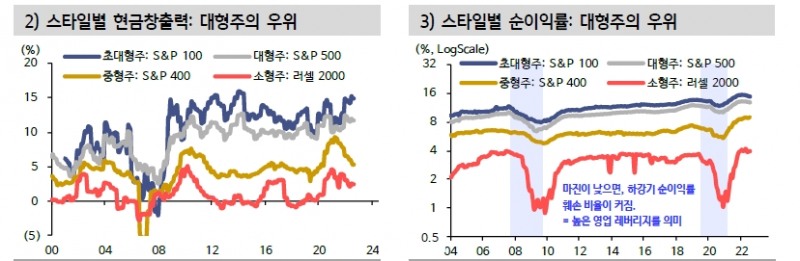

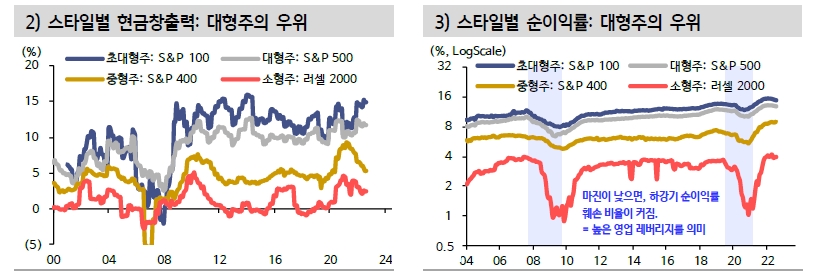

김 연구원은 "어떤 스타일이 방어력 우위를 보일 수 있을까. 우리의 판단은 대형 가치주"라며 "가치주는 역사적 평균 밸류에이션 이하로 복귀했으며 주식시장 내에서도 이익 모멘텀과 상대적 가격 매력 측면에서 우위에 서있다"고 밝혔다.

그는 "대형주는 중소형주 대비 높은 경제적 해자를 갖고 있다. 금리 상승 구간에서의 현금 창출력, 펀더멘탈 하강 구간에서의 마진 방어력 측면에서 우위를 동반한다"고 덧붙였다.

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

지금은 주식-채권 상관관계 20여년만에 가장 높은 시기...분산투자 효과 고장나 - 신한證

장태민 기자 chang@newskom.co.kr